你的位置:在线配资开户网_实盘股票配资操作_国内正规股票配资 > 在线配资开户网 > 网络配资炒股平台 楚大智能“逆势增长”背后:系列数据异常?

你的位置:在线配资开户网_实盘股票配资操作_国内正规股票配资 > 在线配资开户网 > 网络配资炒股平台 楚大智能“逆势增长”背后:系列数据异常?

据悉,美国银行业今年将面临非常繁重的压力测试,因此短期波动的可能性很高。今年的压力测试结果将于6月公布。希望利用这一机会的投资者应该减持其他银行的股票网络配资炒股平台,并增加摩根大通在其投资组合中的权重。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

湖北省素来有“九省通衢”、“千湖之省”之称,也因其深厚的历史底蕴被称为荆楚大地,而其下辖的荆门市作为曾经的楚国故都而被大家熟知,有着3000多年的历史,是楚文化的重要发源地之一。

近期,一家来自湖北省荆门市的企业,湖北楚大智能装备股份有限公司(下称“楚大智能”)向北交所递交了招股书,冲刺上市。

资料显示,公司在行业中有一定地位,客户覆盖海天味业、茅台、五粮液、辉瑞制药、恒瑞医药、国药集团、欧莱雅、雅芳、百威等国内外知名品牌。此番IPO,公司的募资计划额为2.15亿元,由国投证券保荐。

IPO日报注意到,公司近三年来业绩增长迅速,净利润更是出现“逆势增长”,毛利率水平更是在2021年和2022年低于同行业可比公司均值的情况下,2023年一举反超6个百分点。

不过 ,在快速增长的背后,仍存在一些隐忧和耐人寻味的地方,例如在同行业可比公司普遍出现业绩下滑的同时,公司缘何实现逆势增长?以及“走马灯”式的大客户更换速度和高于同行的资产负债率......

来源:公司官网

“逆势增长”

在我国,日用玻璃产品在多个行业中有着广泛的应用,其中包括家居、餐饮、装饰、包装等行业。在家居领域,玻璃制品如餐具、花瓶、水杯等,因其透明、美观的特性而广受欢迎;在餐饮领域,玻璃杯、酒瓶等也是不可或缺的餐具和包装材料;此外,玻璃制品还广泛应用于装饰和包装行业,为各类产品和场所增添美观和质感。

随着科技的进步,新型玻璃材料如强化玻璃、耐热玻璃等不断涌现,具备更高的强度、耐热性和美观度,不仅提升了玻璃制品的性能和质量,还拓宽了日用玻璃制品的应用领域,如高端家居装饰、医疗器械等,进一步推动产业升级。

近几年,在相关产业政策的推动下,我国日用玻璃行业加速向绿色低碳转型,持续推进节能减排清洁生产,助力日用玻璃行业高质量可持续发展。

就玻璃制作行业而言,楚大智能属于产业链上游企业,主要为日用玻璃生产企业的提供玻璃成型设备、原配料系统、工业机器人以及智能系统解决方案。

根据招股书,2021年至2023年(下称“报告期”),公司业绩快速增长,各期营业收入分别为1.83亿元、2.1亿元及3亿元,同比增长14.44%和42.98%。

同期,公司扣非归母净利润分别为761.36万元、1330.24万元和4116.18万元,分别同比增长74.72%和209.43%,其中2023年相比2022年,净利润增长了两倍之多。

对此,公司称,2023年,公司三类主要产品销售量价齐升,内外销收入均大幅增长,主要原因为玻璃包装产业需求增长、欧洲地区采购变化、公司产品迭代升级等。

几家欢喜几家愁,对比同行业其他公司来看,境遇似乎完全不同。

根据招股书中披露的内容,公司选取达意隆、永创智能、新美星(维权)和中亚股份作为同行业可比公司,而4家可比上市公司中,3家在2023年净利润出现明显下滑。

其中,永创智能2023年净利润由2022年的2.72亿元下滑至0.62亿元,下滑幅度为74%;中亚股份2023年净利润由0.91亿元下滑至0.36亿元,下滑幅度为56%;新美星2023年净利润由0.42亿元下滑至0.26亿元,下滑幅度为32%。

另外,报告期内,公司主营业务的毛利率也呈现持续上升趋势,分别为24.70%、26.49%和33.62%。

值得注意的是,相比同行而言,2021年和2022年,楚大智能毛利率均低于可比公司均值,而在2023年,相较同行可比公司27.84%的平均毛利率水平,公司则直接反超,高出6个百分点。

对于公司业绩的逆势上涨,监管部门也在下发的一轮问询中给予了高度关注,要求公司详细说明毛利率快速上涨背后的原因及合理性。

傍上茅台“大腿”

另外,相比同行来看,公司的资产负债率处于较高水平。

招股书显示,报告期各期末,楚大智能的资产负债率(合并)分别为83.25%、74.68%和65.78%,公司资产负债率(母公司)分别为83.26%、74.50%和65.44%。

虽然从数值来看,公司负债情况在不断好转,但对比近三年来,同行业可比公司该值的平均水平分别为53.45%、55.97%和60.15%,公司的资产负债率仍处于较高水平。

资产负债率高,则相对应财务风险相对较高,如果企业现金流不足时,有可能存在资金链断裂、不能及时偿债甚至破产的情况。

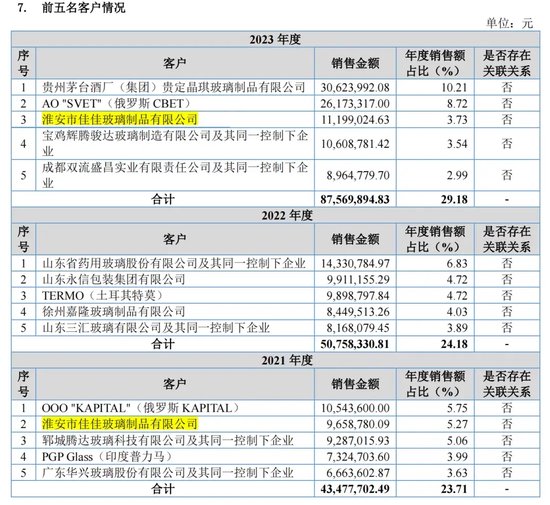

而值得注意的是,报告期内,公司前五大客户变动较大,三年内仅有1家重合。

对此,公司解释称,是由于公司产品设计使用寿命一般为8-10年,同一客户若无进一步扩产或持续技改需求,短期内向公司进行重复大额采购的可能性较小。

从前五大客户构成来看,贵州茅台旗下全资子公司,贵州茅台酒厂(集团)贵定晶琪玻璃制品有限公司(下称“晶琪公司”)在2023年一跃成为公司第一大客户,不过,在“傍上”大腿的同时,面对相对强势的贵州茅台子公司,楚大智能也承担了一定的代价。

招股书显示,截至2023年12月31日,与晶琪公司的合作,为楚大智能带来了将近800万元的应收账款,占公司应收账款期末总额的21.45%。

如此一来,进一步增大了公司的资金压力,也就不难理解,公司此次冲击北交所IPO,试图获得融资以解决相对饥渴的资金需求,缓解现金流方面的压力。

不过,IPO日报同时注意到,在业绩发展节节高的同时,公司似乎对于研发的投入有所松懈。报告期内,公司研发投入占营业收入的比例分别为6.14%、5.68%及4.41%,研发投入强度逐步降低,而在行业进一步进行产业升级、加速新兴材料应用,以及持续推进节能减排清洁生产的趋势下,公司未来能否继续维持高速发展,还存在较大的不确定性。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 网络配资炒股平台

Powered by 在线配资开户网_实盘股票配资操作_国内正规股票配资 @2013-2022 RSS地图 HTML地图